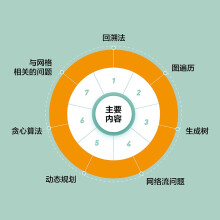

本书主要包括理论、实证和对策三个部分。具体概括为:1.资本输出、资本课税与税制优化的理论分析。根据资本输出和资本输出课税的理论基础,分析资本输出条件下的税制优化,具体包括开放经济下的税收的原则、跨境资本流动的最优所得课税理论、数字经济下跨境所得征税的挑战以及国家间税收的竞争与协调四方面。2.我国的资本输出和税收政策与制度现状分析。具体包括我国的资本输出现状、与资本输出有关的税收政策与制度现状以及现行税收政策与制度存在的问题。3.我国国际税收政策与制度资本输出效应的实证分析。利用2003—2017年数据,采用多期双重差分法来,来分析税收协定签订、常设机构、预提税和税收抵免政策对中国对外直接投资(OFDI)的影响,对未来BTT的修订、重签、新签和相关政策制定提供经验。4.资本输出税收政策改革与制度安排的国际经验借鉴。对美国和日本对外投资的四个阶段、主要特点进行梳理,对其与对外直接投资有关的税收政策与制度安排进行分析,对数字经济下各国和国际组织应对挑战的实践进行了总结,在此基础上提出我国对外直接投资的税收政策与制度设计的经验借鉴。5.资本输出时代我国税收政策与制度改革的建议。

展开