《新三板市值裂变》

市值管理衡量上市公司实力大小的一个新标杆;是考核经理层绩效好坏的一个新标杆;是决定上市公司收购与反收购能力强弱的一个新标杆;是决定上市公司融资成本高低的一个新标杆;是决定投资者财富大小的一个新标杆;是衡量一个国家资本市场乃至经济实力的一个新标杆。

——中国上市公司市值管理研究中心主任施光耀

《新三板市值裂变》新三板市场自成立以来,经历了1.0的原始阶段,2.0的做市阶段,3.0的分层阶段。分层机制打破“大锅饭”模式,以标准的考核制度,让企业在资本市场上找准自己的位置。新三板3.0时代到来,资本的风口,分层机制将带你越飞越高,下一个BAT会是你吗?!

截至2016年8月2日,新三板挂牌公司首度突破8000家,达到8008家。其中,协议转让挂牌公司6399家,做市转让挂牌公司1609家;创新层挂牌公司953家,基础层公司7055家。

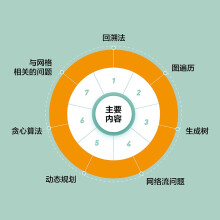

《新三板市值裂变》市值管理的核心从做市商做市、协议转让、竞价交易、定向增发、并购重组、私募股权基金投资、资产证劵化、战略定位、商业模式、股权激励等10个方面来实现市值提升。